HAUSSE DES TAUX DE TVA À PARTIR DU 1ER JANVIER 2024 !

Le 1er janvier 2024 marquera une réforme majeure en matière de TVA en Suisse. À la suite du résultat favorable de la votation populaire du 25 septembre 2022, relative au projet « AVS 21 » de nouveaux taux de la taxe sur la valeur ajoutée (TVA) entreront en vigueur, ceci afin de couvrir le déficit attendu de l’AVS en Suisse.

Les fiscalistes des fiduciaires de Groupe Heller vous présentent dans cet article, les nouveaux taux et la manière dont les entreprises doivent gérer ce changement.

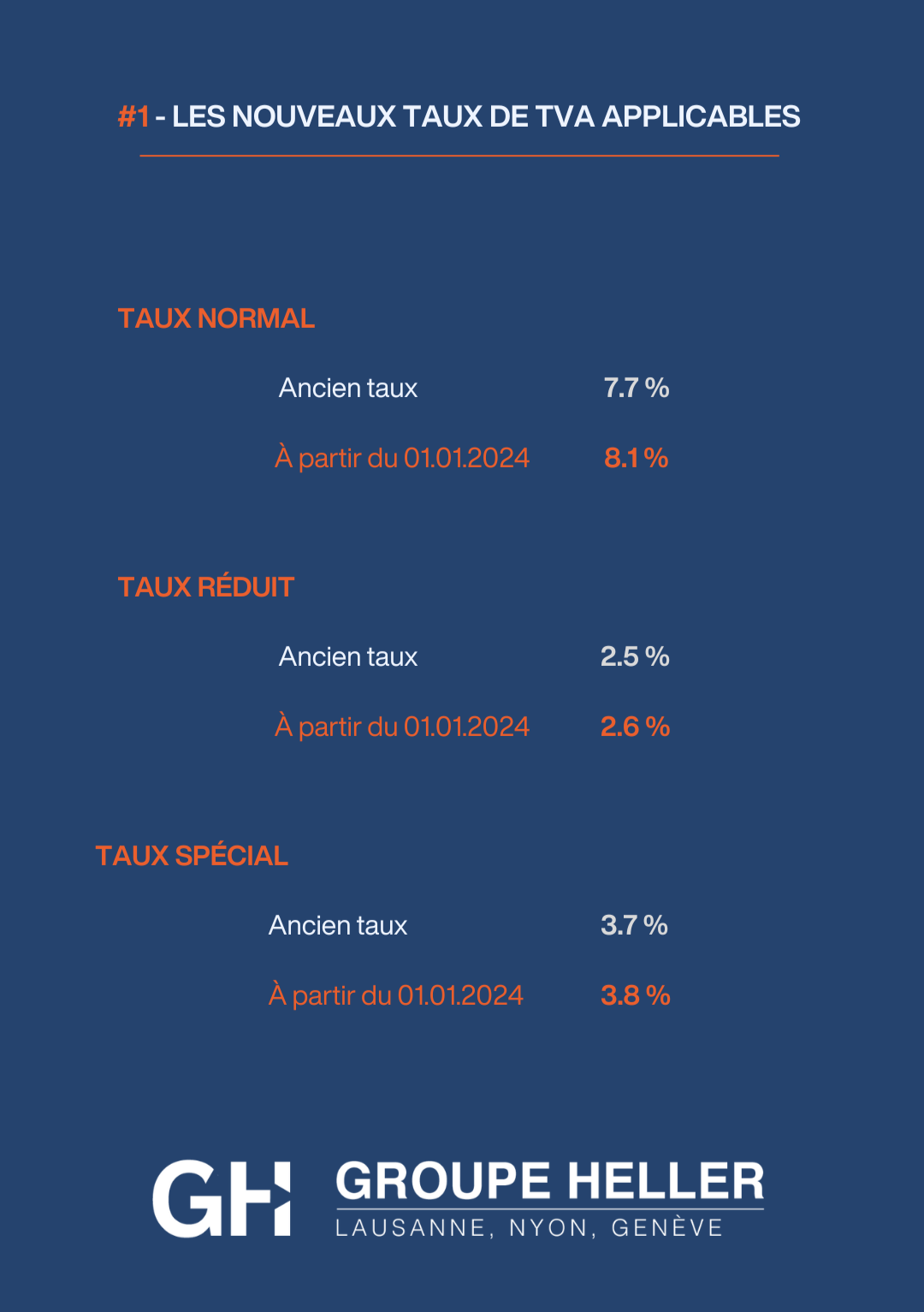

À partir du 1er janvier 2024, les nouveaux taux de TVA en Suisse seront les suivants

Taux normal

Le taux normal de TVA passera de 7,7 % à 8,1%. Cette augmentation s'appliquera à la plupart des biens et services, y compris les produits de consommation courante.

Taux réduit

Le taux réduit de TVA connaitra également une augmentation, bien que légère et passera de 2,5 % à 2,6%. Ce taux plus bas s'applique aux produits et services spécifiques, tels que l'alimentation, les médicaments et les livres.

Taux spécial

Le taux spécial applicable aux services d’hébergement augmentera lui aussi légèrement passant de 3,7% à 3,8%.

Comment gérer au mieux la transition au sein de votre entreprise ?

Pour toutes les entreprises assujettis à la TVA en suisse, il est crucial de prendre des mesures pour s'adapter à ces nouveaux taux de TVA et d’anticiper les changements souvent plus complexes qu’il n’y parait afin de garantir une transition efficiente entre les anciens et les nouveaux taux de TVA.

Voici quelques conseils pour gérer ces changements:

Mise à jour des systèmes de facturation

Assurez-vous que vos systèmes de facturation et ERP sont mis à jour pour refléter les nouveaux taux de TVA. Cela garantira la conformité fiscale et évitera les erreurs de facturation. Attention si vous fournissez des prestations couvrant plusieurs périodes, dans ce cas vos systèmes ERP et comptables doivent être adaptés bien avant le 1er janvier 2024.

Créez des codes TVA supplémentaires

En déterminant de nouveaux codes TVA complémentaires vous pourrez gérer plus facilement les nouveaux taux dans votre comptabilité. N’oubliez pas d’en faire autant pour les notes de crédit.

Informez vos clients

Annoncez à vos clients la hausse des taux de TVA et expliquez comment cela affectera vos produits ou services. Clarifiez les ajustements de prix et répondez à leurs questions pour maintenir une relation de confiance.

Formez vos équipes

Organisez des séances de formation pour votre personnel afin de les sensibiliser aux nouveaux taux de TVA et de les aider à répondre aux questions des clients. Une connaissance approfondie des changements les rendra plus confiants dans leurs interactions avec les clients.

Ne tombez pas dans le piège de la date de prestation fournie !

Selon loi fédérale sur la taxe sur la valeur ajoutée, le taux de TVA à appliquer est celui en vigueur au moment de la réalisation de la livraison ou de la prestation de service. Ce n’est donc ni la date de la facturation, ni la date de l’encaissement, mais la période à laquelle la prestation est fournie qui compte pour déterminer le taux de TVA applicable.

Toutes les prestations fournies avant le 1er Janvier 2024 seront soumises à l’ancien taux de TVA applicables. Les prestations soumises après le 1er Janvier 2024 seront-elles soumises aux nouveaux taux.

Exemple : Une prestation fournie du 2 décembre au 7 décembre 2023 devra être facturée à l’ancien taux même si la facture est émise au 5 Janvier 2024.

La date de la prestation revêt donc une importance capitale car elle définit si la prestation est soumise à l’ancien ou au nouveau taux.

La problématique des prestations périodiques fournies après le relèvement des taux

Plusieurs domaines d’activité ont la particularité de fournir des prestations sur plusieurs périodes, c’est le cas des contrats de maintenance ou de service, les abonnements, les contrats de leasing, ces prestations sont souvent facturées à l’avance pour une durée de un an. Dans ce cas, la détermination du taux de TVA applicable doit se faire au « Prorata Temporis »

Exemple : un contrat fitness est conclu le 1er Septembre 2023 pour une année. La facture doit donc répartir la prestation sur 4 mois en 2023 à l’ancien taux applicable et 8 mois au nouveau taux de TVA applicable.

D’autres cas existent, les prestations couvrant plusieurs périodes qui ne sont pas annuelle comme les services de construction ou les locations. S’il n’est pas possible de déterminer la date et le taux de chacune des prestations facturées alors la totalité de la facture devra être soumise au taux le plus élevé.

Aussi, certaines difficultés peuvent apparaitre en cas de paiements anticipés, de facturation de prestations continues, d’application de rabais, de notes de crédit, de retour de marchandise etc…

Si c’est votre cas, les conseillers des fiduciaires de Groupe Heller vous conseillent vivement :

- D’examiner les transactions entrantes et sortantes afin de déterminer la date de la fourniture de la prestation et valider le taux de TVA applicable.

- De revoir le format de vos factures pour y inclure deux taux de TVA et adapter les reportings automatiques au niveau du décompte TVA.

- De revoir les contrats / conditions générales afin de refléter les nouveaux taux à partir du 1er janvier 2024

Comment déclarer vos prestations soumises au nouveau taux ?

Selon l’administration fédérale des contribution (Info-TVA 19 « Augmentation des taux de TVA au 1er janvier 2024) il sera possible de déclarer les prestations soumises aux nouveaux taux dès le décompte du troisième trimestre 2023 (en cas de méthode de décompte effective ou de décompte selon la méthode des taux forfaitaires), du 2e semestre 2023 (en cas de décompte selon la méthode des taux de la dette fiscale nette) et du mois de juillet 2023 (en cas de décompte mensuel).

Si des prestations soumises aux nouveaux taux sont facturées avant cette période, elles doivent être déclarées provisoirement aux anciens taux et seront corrigées lors de la finalisation en 2023.

La hausse des taux de TVA en Suisse au 1er janvier 2024 est une mesure importante qui aura un impact sur les entreprises et les consommateurs. En prenant des mesures appropriées pour gérer ces changements, les entreprises peuvent s'adapter efficacement à cette évolution fiscale et maintenir leur activité en conformité avec la loi.

Vous trouverez toutes les informations détaillées concernant la pratique administrative relative à cette augmentation dans l’Info TVA 19 «Augmentation des taux de TVA au 1er janvier 2024» publiée par l’AFC.

CE QUE NOUS POUVONS FAIRE

|

▶ Nous pouvons vous aider à mettre à jour vos systèmes ERP et comptables et à créer vos nouveaux codes TVA.

Pour en savoir plus sur le rehaussement des taux de TVA applicables dans les cantons de Genève et le canton de Vaud, nous vous invitons à contacter les équipes et les associés des fiduciaires du Groupe Heller présents à Genève, Nyon et Lausanne. |

Le présent article est uniquement fourni à titre informatif, à sa date de publication, sans tenir compte des faits et circonstances propres à une personne ou à une transaction particulière ou des modifications juridiques ultérieures. Il ne saurait créer une relation contractuelle entre Groupe Heller et les personnes consultant cet article. Il ne constitue en aucun cas un avis juridique sur lequel les personnes pourraient se fonder pour décider d’agir ou non dans un cas particulier.